Напряженная неделя

Поток корпоративных отчетов, заседание ФРС с ожидаемым повышением процентной ставки (в итоге реализовавшемся) и наплыв ключевых макроэкономических данных, которые приходятся на эти несколько дней, могут задать вектор тому, куда рынок и американская экономика в целом продолжат свое движение. По порядку.

CNBC уже успел охарактеризовать последнюю неделю июля как “самую загруженную и, вероятно, самую важную неделю лета, которая может дать подсказки относительно того, находится ли экономика в равновесии и приближается ли к рецессии”.

На что обращаем внимание:

- ВВП за второй квартал, потребительские настроения, данные о рынке жилья и другие отчеты позволят заглянуть вглубь экономики США, покажут насколько она здорова, а также маячит ли рецессия на горизонте

- Волна корпоративных отчетов - более трети компаний из S&P 500 отчитываются на этой неделе, включая Apple Inc. ($AAPL), Amazon Inc. ($AMZN), Alphabet/Google ($GOOGL) и Microsoft Corp. ($MSFT)

- Повышение процентной ставки на три четверти пункта

Отчет по ВВП публикуются сегодня. Данные ФРС по инфляции расходов на личное потребление выходя, потребительские настроения и индекс стоимости рабочей силы выходят в пятницу. Цены на жилье и продажи новых домов вышли во вторник и показали значительное снижение, превосходящее ожидания аналитиков, что достаточно уверенно указывает на растущие риски рецессии.

Та же мысль была озвучена Пауэллом на вчерашнем FOMC: “ФРС не хочет рецессии, но шансы на мягкую посадку экономики снижаются”. Было отмечено, что ФРС продолжит повышать ставку выше "нейтрального" уровня - по прогнозам до 3-3.5% до конца 2022 года (при обновленной ставке в 2.5%).

При этом возможно уменьшение агрессивности дальнейшего повышение ставки, в зависимости от обновления статистических данных. Также ставку могут продолжить повышать и в 2023 году. ФРС ускорит сокращение своего баланса, но было отмечено, что рынки смогут спокойно с этим справится, что и отразилось в импульсе для S&P.

Что касается отчетности, публикуемой на этой неделе важно обращать внимание на комментарии менеджмента компаний о видении дальнейших перспектив. Как отметил Лео Гроховски, инвестиционный директор BNY Mellon Wealth Management: “то, что крупные компании говорят о перспективах, будет важнее, чем отчеты о доходах…Когда вы объедините это со статистическими отчетам, вы увидите насколько важна для рынка текущая неделя”.

Данные по отчетности компаний часто превосходят ожидания (не забываем об условном ожидаемом бенчмарке в 10% роста). Но мы все сталкивались с тем, что компания может иметь крутые финансовые данные и при этом погасить эйфорию своим “суровым взглядом” на будущие перспективы. Это как раз то, о чем говорит Гроховски.

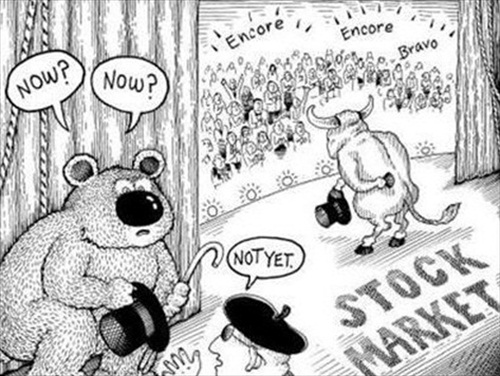

Вчерашний импульс S&P и пробитие планки в 4000 не должны вводить в заблуждение. Оставшиеся июльские дни могут выдаться весьма волатильными, учитывая вышеописанное. Кроме того, ряд дополнительных факторов, касающихся общего состояния акций сигнализируют о возможном новом раунде снижения S&P, начиная с конца следующей недели.