Рыночные настроения и позиционирование

Рынки часто двигают эмоции, а не экономика.

Хотя цены активов зависят в основном от фундаментальных и технических факторов, на них также могут повлиять и рыночные настроения. На самом деле рынки во многом обусловлены эмоциями, и настроения рынков могут отражаться на ценах.

Например, рынок нервно реагировал на победу Дональда Трампа на президентских выборах в США в 2016 году. Тогда большинство опросов предсказало победу Хиллари Клинтон и рынки вступили в состояние шока, когда Трамп победил. Такая реакция привела к распродаже американских долларов и американских индексов, но как только нервы успокоились, клиенты начали покупать доллар и акции. Зачем? Все потому, что политика Трампа рассматривалась как положительная для экономики США. Но первая реакция определялась главным образом чувствами, а не фундаментальными факторами. Вот почему важно учитывать чувства во время инвестирования и знать, какие показатели могут быть полезны в этой области.

Что такое рыночные настроения?

Рыночные настроения можно определить как общее отношение инвесторов к конкретному активу или рынку в целом. Это чувство или тон рынка, его психология. Проявляется в деятельности и движении цены. Важно помнить, что настроение не всегда основано на фундаментальных принципах. Это означает, что инвесторы могут иметь мнение, основанное на том, что они чувствуют, а не на том, что они видят. «Покупайте слухи, продавайте факты».

Настроение можно назвать медвежьим, нейтральным или бычьим. Когда преобладает медвежий настрой, запасы снижаются. То же самое относится и к иностранной валюте - медвежьи настроения будут давить на нее. А с другой стороны, может быть бычий взгляд, который будет поддерживать акции и валюты.

Но как это измерить?

Это сложно. Как измерить то, что строго связано с психологией? На финансовых рынках у каждого есть свое мнение, и каждый ищет преимущество. Однако есть несколько показателей, которые основаны на опросах среди участников рынка. Вот некоторые из самых популярных:

1. AAII Bull and Bear - опрос частных инвесторов AAII, вероятно, является самым популярным из всех и относится к Уолл-стрит. Он проводится среди членов AAII, которые отвечают на один и тот же простой вопрос каждую неделю. Результаты собраны в опросник инвесторов AAII, в котором дается представление о настроениях отдельных инвесторов. Опрос инвесторов AAII стал широко использоваться для определения настроения. Результаты еженедельных опросов публикуются на таких сайтах, как Bloomberg, и за ними чаще всего следуют участники рынка.

2. Индекс страха и жадности CNN - индекс Fear and Greed немного отличается по своей конструкции. Это не опрос, проведенный среди инвесторов. Индекс учитывает различные меры, в том числе и те, которые относятся к настроениям рынка, таким как индекс VIX (( индекс волатильности) – биржевой индикативный инструмент, который рассчитывается по ценам опционов, которые отражают ожидания рынка в отношении будущей волатильности опционов на индекс S&P 500). Результаты показаны в масштабе от 0 до 100. Чем выше показатель, тем более инвесторы жадные. Уровень 50 считается нейтральным.

3. Рыночные настроения XTB - рыночные настроения можно также проверить на xStation 5, нашей передовой платформе. Все, что вам нужно сделать, это войти в нее и выбрать в разделе: анализа рынка.

Существуют и другие индикаторы и обзоры, которые можно рассматривать, но эти три регулярно обновляются и пользуются популярностью среди клиентов.

Позиционирование - другой подход к рыночным настроениям

Позиционирование - еще один показатель настроения рынка. В то время как обзоры настроений описывают мнение рынка, позиционирование показывает его в виде открытых операций. Это означает, что бычьи или медвежий взгляд можно увидеть в количестве открытых длинных (long) или коротких (short) открытых позиций в определенном фьючерсе на валюту, товар или индексы. Например, если по отчету наблюдается значительное увеличение длинных позиций в долларах США, это означает, что прогноз рынка на валютном рынке является бычьим.

Наиболее популярными и наиболее важными отчетами о позиционировании являются обязательства CFTC, созданная Конгрессом США в 1974 году. Она представляет собой независимое правительственное агентство, которому предоставлено право регулировать рынки опционов и фьючерсов). Отчеты CFTC показывают чистую длинную или короткую позицию по каждому доступному фьючерсному контракту для трех разных типов клиентов: коммерческие клиенты, некоммерческие клиенты и клиенты без отчетности. Что касается нас, то наиболее важными являются сделки, которые были открыты некоммерческими клиентами, поскольку они оказывают наибольшее влияние на цены активов.

Как использовать это на практике

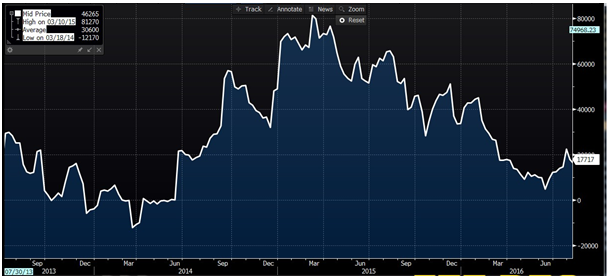

Сейчас Вы знаете, что такое настроение на рынке, как его можно измерить и как анализировать данные позиционирования, которые предоставляются не только CFTC, а банками и другими учреждениями. Но мы еще не сказали, как использовать эту информацию на практике. Как Вы знаете, если рынок бычий, это означает, что он ожидает, что индексы или валюты будут снижаться. В такой ситуации позиционирование должно показывать много открытых длинных позиций. Это может означать, что если произойдет что-то неожиданное, инвесторам придется быстро закрыть свои сделки, что может привести к значительному снижению цены такого актива. Похожая ситуация произошла в марте 2015 года с долларом США. Рынок был долгим, а позиционирование в сетке было на очень высоком уровне.

Однако ФРС тогда решили на собрании не отправлять ястребиный сигнал, что заставило инвесторов закрыть свой длинные долларовые позиции. Это привело к резкому падению доллара США, который отправил EURUSD с 1,05 до 1,10 за менее чем 3 часа. Более того, данные о настроениях могут также использоваться для определения того, существует ли потенциал для продолжения. Например, если вы видите хороший восходящий тренд по фондовым индексам, но настроение остается крайне оптимистичным и позиционирование высокое, это может означать, что движения вперед будет не так много. Если все сделки длинные, то кто будет покупать акции дальше?

Выводы:

Рыночные настроения могут быть полезным инструментом при анализе рынка. Он может выступать в качестве противоположного показателя, но может и показать, осталось ли топливо для продолжения тенденции.

Но следует помнить - индикаторы настроения и позиционирования являются отстающими, а это значит, что в обычном режиме они видят изменения в них после, а не до определенного хода событий. И значит они должны использоваться как дополнительный инструмент, а не единственный показатель для анализа поведения рынка.

Важная информация!

Информация в уроках предоставляется только для общего развития и маркетинговых целей. Любые мнения, анализы, цены или другой контент не являются рекомендациями по инвестициям. Любые примеры, приведенные в уроках, считаются маркетинговыми сообщениями.

Прошлые показатели не обязательно указывают на будущие результаты, и любое лицо, использующее эту информацию, делает это полностью на свой страх и риск. ОАО «Технобанк» не несет ответственности за любые убытки или ущерб, включая, помимо прочего, любую потерю прибыли, которая может возникнуть прямо или косвенно из-за использования такой информации.